LGPD: Como a nova lei afeta o mercado de Seguros

A LGPD ou Lei Geral de Proteção de Dados, consolidada sob número 13.709/18, dispõe sobre o tratamento de dados pessoais, inclusive nos meios digitais, por pessoa natural ou por pessoa jurídica de direito público ou privado, com o objetivo de proteger os direitos fundamentais de liberdade e de privacidade e o livre desenvolvimento da personalidade da pessoa natural.

Ainda que com pouco tempo de vida, já é possível constatar sentir expressiva repercussão em diversos setores, tanto na esfera econômica, quanto da sociedade.

A LGPD foi aprovada pelo Senado, no dia 10 de julho de 2018 e deveria entrar em vigor após 18 meses desde a sua aprovação. Por conta da atual pandemia do COVID-19, o prazo de vigência sofreu sensíveis alterações. No geral, a maioria dos seus dispositivos entrará em vigor somente em maio de 2021.

Dentre outros pontos positivos, a LGPD coloca o Brasil em uma posição mais igualitária em relação a outros países que já adotam posturas eficientes na temática de dados pessoais, possuindo, desde longa data, regras bastante evoluídas nesse sentido. Mais de 120 países já possuem regulamentação quanto à proteção de dados pessoais – e agora a LGPD coloca o Brasil nessa lista.

A lei exige bom senso e transparência de quem controla esses dados, penalizando abusos ao delimitar direitos e deveres das partes envolvidas na gestão de dados.

O mercado de seguros lida diariamente com dados pessoais, constantes no artigo 5º da lei e estão sujeitos a condições de tratamento específicas.

As leis existentes atualmente, garantem o direito ao sigilo de comunicações, porém não incluem o meio digital nessa sigilosidade.

Como consequência disso, muitos controladores desses dados não dão a devida importância ao assunto e alegam que não possuem obrigatoriedade legal para seguir os protocolos de proteção de dados.

É bastante comum também, a negligência do tratamento de dados na esfera governamental, justamente pela falta de legislação.

A LGPD visa principalmente combater crimes cibernéticos, como vazamentos de dados sigilosos, por exemplo.

É do conhecimento popular a suspeita de comercialização de dados pessoais, sigilosos ou não. Questões como essa, exigiam a atuação do legislador para mitigação de práticas dessa natureza.

É importante que as empresas, como um todo, estejam preparadas para se adequar as novas regras. Além de evitar os efeitos negativos por responsabilização na má gestão de dados pessoais, ainda aumenta a credibilidade e confiabilidade aos portadores desses dados, promovendo transparência, sigilosidade e segurança.

Transparência

A transparência é o princípio geral da LGPD e refere-se ao uso de dados pessoais. São considerados dados pessoais quaisquer informações relacionadas às pessoas identificadas como: nome, e-mail, telefone, endereço, etc.

No caso do mercado de seguros, tanto o tomador/contratante, quanto o segurado/beneficiário estão protegidos pela lei. Assim, toda a cadeia de emissão de apólice é mais segura, haja vista a garantia de que os dados fornecidos não serão compartilhados e/ou servirão para fins diversos do pretendido pelo declarante.

Revisão de processos

Na Junto adotamos um processo rígidos e em perfeita consonância com as regras que a lei estabelece, sem prejuízo de constantes revisões para atualização e aprimoramento das metodologias aplicadas no tratamento de dados dos seus clientes e parceiros, evitando violação de dados e garantindo a sigilosidade, segurança e a transparência.

A Junto Seguros tem experiência de mais de 25 anos no mercado de garantias e é referência quando se trata de tecnologia. A LGPD entrará em vigor somente em 2021, contudo, desde já, seguimos à risca as diretrizes, atuando diretamente no controle e tratamento de dados de maneira ética, responsável e segura.

Conte pra gente: Sua empresa já se adequou às novas regras sobre a proteção de dados? Quais processos estão sendo adequados para a LGPD?

Artigos relacionados

Como tirar SUSEP: entenda como se tornar corretor de seguros

Quem pode participar de licitação?

Conheça os benefícios das licitações para microempresas e empresas de pequeno porte

Perguntas

frequentes

Perguntas frequentes

Diferente de um seguro tradicional, como de automóvel, o seguro garantia é um facilitador de negócios e se assemelha mais a uma fiança do que uma proteção.

Quando uma pessoa contrata um seguro de automóvel, ela paga o valor determinado pela seguradora para a proteção de seu veículo. Em um eventual sinistro (colisão, roubo, etc.), a seguradora é responsável pelos prejuízos comprovados ao veículo, em uma relação que envolve duas partes: seguradora e segurado.

O seguro garantia surgiu para ajudar instituições públicas e privadas que desejam segurança ao contratar outras empresas que irão construir, fabricar, fornecer ou prestar serviços. Além disso, o seguro garantia também é uma das opções de garantia aceita para qualificar empresas em processos licitatórios.

No caso do seguro garantia, uma empresa contrata a apólice de seguro quando dela é exigida uma garantia para firmar um contrato ou para que ela possa recorrer em uma ação na justiça, por exemplo. Por isso, o Seguro Garantia é diferente nos seguintes aspectos:

- Objetivo: garantir contrato, ação judicial e etc (e não para proteção patrimonial ou de vida, por exemplo)

- Constituição: é contratada por uma empresa para proteção de outra;

- Pagamento do prêmio: quem contrata o seguro e paga por ele o prêmio é a empresa obrigada a oferecer a garantia;

- Indenização: quem recebe a indenização é a empresa que exigiu a prestação da garantia ou o juízo, não quem contratou.

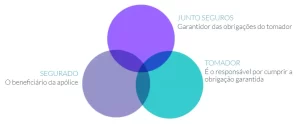

Dessa forma, no seguro garantia funciona em uma relação tríade:

Em poucas palavras, o seguro garantia é uma forma de garantir o cumprimento de obrigações estabelecidas entre duas partes.

Por exemplo, quando uma empresa contrata outra para a realização de um serviço, pode solicitar a apresentação de uma garantia sobre o cumprimento do contrato. Dessa forma, o seguro garantia é uma ferramenta que aumenta a confiança e viabiliza a realização de negócios.

Empresas de todos os tamanhos utilizam o seguro garantia para assinar contratos e também garantir processos judiciais. Nas ações judiciais, inclusive trabalhistas, o seguro garantia pode substituir o valor do depósito em juízo, viabilizando que a empresa que ofereceu a garantia recorra de uma decisão judicial sem imobilizar dinheiro de seu caixa.

O uso do seguro garantia é legalmente reconhecido e é regulamentado pela Superintendência de Seguros Privados, a SUSEP, por intermédio da Circular nº 477/2013.

Existem dezenas de aplicações para o seguro garantia, em empresas de todos os ramos e tamanhos. Vamos falar sobre os principais usos:

- Quando uma empresa deseja participar de uma licitação e o órgão público ou empresa exige uma garantia exclusiva para a entrada na concorrência, como forma de demonstrar sua qualificação econômico-financeira e, assim, garantir a manutenção da proposta apresentada;

- Quando uma empresa venceu uma licitação e precisa apresentar uma garantia para assinar e realizar o contrato, seja ele de construção, prestação de serviço ou fornecimento de bem ou material;

- Quando uma empresa irá assinar contrato com outra e, para conclusão do negócio, é exigida a apresentação de uma garantia;

- Quando uma empresa deseja recorrer de uma decisão judicial trabalhista na fase de recurso e precisa apresentar um depósito em juízo para dar sequência em sua defesa;

- Quando uma empresa foi condenada em ação judicial e, na fase de execução dodo processo, deseja recorrer do valor da decisão e precisa apresentar uma garantia;

- Quando uma empresa necessita de uma tutela provisória ou de urgência e o juízo exige garantia para que a tutela seja concedida;

- Quando uma empresa necessita garantir um adiantamento de pagamento para dar início a execução de um contrato.

O seguro garantia pode ser utilizado para viabilizar várias outras atividades em sua empresa. Caso tenha uma demanda faça uma cotação em digital.juntoseguros.com ou se seu cliente tiver uma demanda faça uma cotação em plataforma.juntoseguros.com

Antes de falar sobre quem deve fazer a contratação, é preciso entender alguns conceitos do seguro garantia.

Tradicionalmente, quem exige a garantia ao firmar um contrato é a empresa ou órgão público responsável pela licitação ou que contratou a obra, prestação de serviço ou fornecimento de material. Chamamos essa empresa ou órgão público de segurado, já que este receberá eventual indenização securitária.

Do outro lado, quem contrata e apresenta o seguro garantia é o que chamamos de tomador: empresa que foi contratada para realizar a obra, fornecimento de material ou prestação de serviço. O tomador também é a empresa que contrata o seguro garantia para garantir um recurso judicial ou para participar de uma licitação aberta pelo segurado.