Quem é o segurado em um contrato de Seguro Garantia?

Uma parte importante do contrato de Seguro Garantia é o segurado, a empresa contratante dos serviços que serão garantidos

O Seguro Garantia tem como finalidade garantir que as obrigações descritas em um contrato de fornecimento de determinado bem ou serviço ou execução de uma obra sejam cumpridas.

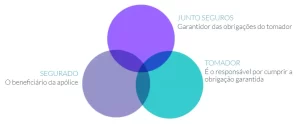

No contrato, as partes envolvidas são três: segurado (contratante), tomador (contratado) e seguradora. Continue a leitura e saiba qual é o papel do segurado em um contrato de Seguro Garantia.

Guia rápido:

- Quem é o segurado em um contrato de Seguro Garantia

- Direitos e deveres do segurado no Seguro Garantia

- Seguro Garantia e Fiança Bancária

- Vantagens do Seguro Garantia x Fiança Bancária

Quem é o segurado em um contrato de Seguro Garantia

É a instituição privada ou pública que contratou a empresa (tomador) para o fornecimento de bens, execução de obra ou prestação de serviço.

Direitos e deveres do segurado no Seguro Garantia

O segurado tem interesse direto na preservação do objeto do contrato (bem, serviço ou obra), que é bilateral, ou seja, há uma reciprocidade de obrigações.

Os direitos e deveres do segurado no Seguro Garantia são:

Comunicar o sinistro

Sendo o beneficiário do seguro, é então obrigação do segurado comunicar à seguradora sobre a ocorrência do sinistro quando ficar ciente do fato, informando sobre quais atitudes foram adotadas para minimizar os danos.

Além disso, também é obrigação do segurado comunicar à seguradora sobre quaisquer alterações dos riscos cobertos pela garantia, para a adequada mensuração e reequilíbrio do contrato de seguro.

Apresentar informações completas e verdadeiras

O segurado é obrigado a fornecer informações verídicas e completas para a seguradora sobre o contrato e os eventos nele ocorridos. Se for constatado que o segurado apresentou informações falsas ou emitiu fatos, o segurado faltará com o dever da boa-fé contratual perante ao contrato de seguro de que é beneficiário.

Em razão disso, que é prudente que todos os atos e fatos atinentes ao contrato celebrado com o contratado deve ser comunicado à seguradora, com vistas a evitar a incidência de qualquer causa de perda de direito à indenização do seguro.

Sempre agir com boa-fé

Os princípios da probidade e da boa-fé são fundamentais para manter o equilíbrio contratual e são inerentes a todos os contratos. Isso quer dizer que as partes devem agir com moral e ética, sob o risco de eximir a empresa seguradora de seus deveres presentes no contrato.

Por conta disso que, havendo um sinistro, é dever do segurado comunicar à seguradora que, atendidos os requisitos documentais, indenizará até o limite da importância segurada.

Seguro Garantia e Fiança Bancária

Diferente do Seguro Garantia, a Fiança Bancária é um contrato de fiança no qual uma instituição bancária é a fiadora em um contrato e assume a obrigação de honrar compromissos do afiançado perante terceiros em caso de inadimplemento.

Segundo os termos da Lei nº 4.595/64, a carta deve ser emitida por instituição financeira idônea autorizada pelo Banco Central a atuar em território brasileiro.

Conheça os motivos que fazem do Seguro Garantia mais vantajoso que a Fiança Bancária.

Vantagens do Seguro Garantia x Fiança Bancária

Prazo para obtenção do documento

Seguro Garantia: na Junto Seguros, a cotação do seguro e a emissão da apólice são feitas 100% online em uma plataforma digital. A empresa deve apenas enviar à seguradora a documentação exigida. A emissão da apólice ocorre de um a dois dias.

Fiança Bancária: o prazo para a carta fiança ser emitida por uma instituição financeira ou bancária é entre 10 e 15 dias.

Economia

Seguro Garantia: possibilita que coberturas sejam negociadas e possui taxas anuais mais acessíveis, inferiores a 4%. Seu custo é sempre inferior em relação às outras modalidades de garantia.

Fiança Bancária: a instituição bancária cobra taxas de juros altas que são calculadas sobre o valor e o prazo da Fiança Bancária. As taxas anuais desse tipo de garantia geralmente são superiores a 4%.

Uso do limite de crédito

Seguro Garantia: é obtido junto às seguradoras, portanto não compromete o limite de crédito do contratado (tomador) junto às instituições financeiras e aos bancos. Além disso, não ocorre a vinculação de capital de giro.

Fiança Bancária: parte do limite de crédito junto aos bancos é comprometido.

Prazo de vigência

Seguro Garantia: prazo de vigência estabelecido em contrato e prevê que seja prorrogado de forma automática. A apólice pode ser adaptada conforme a duração do serviço.

Fiança Bancária: o prazo geralmente é de um ano e não pode ser prorrogado. O que também pode acontecer é a duração do serviço ser menor que o prazo estabelecido em contrato, gerando desperdício de recursos.

Cobertura

Seguro Garantia: cobertura prevista negociável, o que permite a elaboração de apólices personalizadas de acordo com as necessidades de cada cliente.

Fiança Bancária: obedece a um modelo padrão, portanto as cláusulas não podem ser negociadas.

A partir da comparação entre o Seguro Garantia e a Fiança Bancária, podemos concluir que o seguro garantia é mais vantajoso devido à:

- Agilidade na contratação;

- Baixo custo;

- Fluxo de caixa livre;

- Taxas anuais menores;

- Efetividade e redução de despesas nas garantias judiciais;

- Em caso de sinistro, garantia da indenização do segurado e cumprimento do contrato;

- Maior eficácia ao solucionar eventuais divergências entre segurado e tomador;

- Prazo de vigência e cobertura negociáveis;

- Além de garantir o cumprimento de contratos, o seguro tem outras modalidades oferecidas pela Junto Seguros, como Adiantamento e retenção de pagamento, licitante, depósito recursal, judicial trabalhista, entre outras.

Acesse nosso conteúdo e conheça mais vantagens do Seguro Garantia: Seguro Garantia x Fiança Bancária: qual a melhor opção!

Artigos relacionados

Seguro Garantia Judicial e sua importância para as empresas

PGFN publica regulamentação do uso de Seguro Garantia para débitos com a União

Como tirar SUSEP: entenda como se tornar corretor de seguros

Perguntas

frequentes

Perguntas frequentes

Diferente de um seguro tradicional, como de automóvel, o seguro garantia é um facilitador de negócios e se assemelha mais a uma fiança do que uma proteção.

Quando uma pessoa contrata um seguro de automóvel, ela paga o valor determinado pela seguradora para a proteção de seu veículo. Em um eventual sinistro (colisão, roubo, etc.), a seguradora é responsável pelos prejuízos comprovados ao veículo, em uma relação que envolve duas partes: seguradora e segurado.

O seguro garantia surgiu para ajudar instituições públicas e privadas que desejam segurança ao contratar outras empresas que irão construir, fabricar, fornecer ou prestar serviços. Além disso, o seguro garantia também é uma das opções de garantia aceita para qualificar empresas em processos licitatórios.

No caso do seguro garantia, uma empresa contrata a apólice de seguro quando dela é exigida uma garantia para firmar um contrato ou para que ela possa recorrer em uma ação na justiça, por exemplo. Por isso, o Seguro Garantia é diferente nos seguintes aspectos:

- Objetivo: garantir contrato, ação judicial e etc (e não para proteção patrimonial ou de vida, por exemplo)

- Constituição: é contratada por uma empresa para proteção de outra;

- Pagamento do prêmio: quem contrata o seguro e paga por ele o prêmio é a empresa obrigada a oferecer a garantia;

- Indenização: quem recebe a indenização é a empresa que exigiu a prestação da garantia ou o juízo, não quem contratou.

Dessa forma, no seguro garantia funciona em uma relação tríade:

Em poucas palavras, o seguro garantia é uma forma de garantir o cumprimento de obrigações estabelecidas entre duas partes.

Por exemplo, quando uma empresa contrata outra para a realização de um serviço, pode solicitar a apresentação de uma garantia sobre o cumprimento do contrato. Dessa forma, o seguro garantia é uma ferramenta que aumenta a confiança e viabiliza a realização de negócios.

Empresas de todos os tamanhos utilizam o seguro garantia para assinar contratos e também garantir processos judiciais. Nas ações judiciais, inclusive trabalhistas, o seguro garantia pode substituir o valor do depósito em juízo, viabilizando que a empresa que ofereceu a garantia recorra de uma decisão judicial sem imobilizar dinheiro de seu caixa.

O uso do seguro garantia é legalmente reconhecido e é regulamentado pela Superintendência de Seguros Privados, a SUSEP, por intermédio da Circular nº 477/2013.

Existem dezenas de aplicações para o seguro garantia, em empresas de todos os ramos e tamanhos. Vamos falar sobre os principais usos:

- Quando uma empresa deseja participar de uma licitação e o órgão público ou empresa exige uma garantia exclusiva para a entrada na concorrência, como forma de demonstrar sua qualificação econômico-financeira e, assim, garantir a manutenção da proposta apresentada;

- Quando uma empresa venceu uma licitação e precisa apresentar uma garantia para assinar e realizar o contrato, seja ele de construção, prestação de serviço ou fornecimento de bem ou material;

- Quando uma empresa irá assinar contrato com outra e, para conclusão do negócio, é exigida a apresentação de uma garantia;

- Quando uma empresa deseja recorrer de uma decisão judicial trabalhista na fase de recurso e precisa apresentar um depósito em juízo para dar sequência em sua defesa;

- Quando uma empresa foi condenada em ação judicial e, na fase de execução dodo processo, deseja recorrer do valor da decisão e precisa apresentar uma garantia;

- Quando uma empresa necessita de uma tutela provisória ou de urgência e o juízo exige garantia para que a tutela seja concedida;

- Quando uma empresa necessita garantir um adiantamento de pagamento para dar início a execução de um contrato.

O seguro garantia pode ser utilizado para viabilizar várias outras atividades em sua empresa. Caso tenha uma demanda faça uma cotação em digital.juntoseguros.com ou se seu cliente tiver uma demanda faça uma cotação em plataforma.juntoseguros.com

Antes de falar sobre quem deve fazer a contratação, é preciso entender alguns conceitos do seguro garantia.

Tradicionalmente, quem exige a garantia ao firmar um contrato é a empresa ou órgão público responsável pela licitação ou que contratou a obra, prestação de serviço ou fornecimento de material. Chamamos essa empresa ou órgão público de segurado, já que este receberá eventual indenização securitária.

Do outro lado, quem contrata e apresenta o seguro garantia é o que chamamos de tomador: empresa que foi contratada para realizar a obra, fornecimento de material ou prestação de serviço. O tomador também é a empresa que contrata o seguro garantia para garantir um recurso judicial ou para participar de uma licitação aberta pelo segurado.