Restituição de imposto de renda para empresas: entenda como fazer

A restituição do imposto de renda é algo desejado por muitas pessoas físicas após fazer a obrigatória declaração no começo de cada ano.

O que muitas empresas não sabem é que pessoas jurídicas também tem direito de restituir valores pagos em tributações ao longo de cada período de contribuição.

Trouxemos um pouco sobre o funcionamento do imposto de renda das empresas, quando e como é possível solicitar essa restituição, confira!

Guia rápido:

- Como funciona o imposto de renda das empresas?

- Como solicitar a restituição do imposto de renda das empresas?

- Não declarar imposto de renda é crime?

- Em quais situações a restituição do imposto de renda não acontece?

- Outras formas de reaver valores para o caixa da empresa além da restituição do imposto de renda

Como funciona o imposto de renda das empresas?

Qualquer empresa para ser legalmente liberada a oferecer produtos ou serviços no país, precisa fazer o pagamento de impostos e taxas ao governo relativos ao seu lucro.

Para facilitar a organização, o sistema tributário criou vários modelos que se encaixam em realidades diferentes de arrecadação de acordo com o funcionamento do negócio.

Diferentemente da pessoa física, o pagamento do imposto de renda é feito durante todo o ano em datas de apuração que variam por modalidade.

Vejamos a partir das formas de tributação mais comuns:

Simples Nacional

Destinada a micro e pequenas empresas, o Simples Nacional permite o pagamento dos impostos de forma mensal, reunindo o imposto de renda de pessoa jurídica com outras arrecadações em uma única guia paga pelo empresário.

Lucro Real

Empresas que se encaixam no Lucro Real vão pagar o imposto de renda proporcionalmente ao lucro de seu faturamento.

O valor de imposto a ser pago nessa modalidade é de 15% do lucro total e pode ser acompanhado de 10% adicionais se o montante passar de R$20.000,00 mensais.

O pagamento pode ser feito:

- Anualmente, no último dia do ano;

- Mensalmente, sendo um valor estimada a partir do lucro de janeiro;

- Trimestral, dividido em 4 pagamentos com datas pré-definidas a cada ano;

Lucro Presumido

Nessa forma de tributação, o imposto de renda é baseado na previsão de lucro de acordo com a variação da tabela da Receita Federal que vai de 1,6% a 32% do faturamento.

Nessa previsão, soma-se também os 15% da alíquota e o adicional por valor excedido. O pagamento é feito por trimestre.

Como solicitar a restituição do imposto de renda das empresas?

As empresas têm direito a restituir valores quando tiverem feito o pagamento de tributos acima do necessário, apesar de muitos não saberem.

Em até cinco anos após a declaração, a Receita Federal permite a solicitação de reembolso no programa de Pedido Eletrônico de Ressarcimento ou Restituição e Declaração de Compensação (PER/DCOMP).

Esse processo, assim como toda declaração de imposto de renda, deve ser feito juntamente com profissionais de contabilidade para evitar possíveis prejuízos ao negócio.

Estando tudo certo com esse pedido, o ressarcimento vai acontecer de acordo com o período escolhido para declaração.

Para os declarantes anuais, o valor vem no mês de janeiro do ano seguinte de apuração.

Para os declarantes trimestrais, o valor vem no mês seguinte ao período apurado.

Não declarar imposto de renda é crime?

Sim! De acordo com a lei Nº 4.729, de 14 de julho de 1965, a sonegação fiscal é considerada crime passível de multa e prisão:

Constitui crime de sonegação fiscal: (Vide Decreto-Lei nº 1.060, de 1969)

I – prestar declaração falsa ou omitir, total ou parcialmente, informação que deva ser produzida a agentes das pessoas jurídicas de direito público interno, com a intenção de eximir-se, total ou parcialmente, do pagamento de tributos, taxas e quaisquer adicionais devidos por lei;

II – inserir elementos inexatos ou omitir, rendimentos ou operações de qualquer natureza em documentos ou livros exigidos pelas leis fiscais, com a intenção de exonerar-se do pagamento de tributos devidos à Fazenda Pública;

III – alterar faturas e quaisquer documentos relativos a operações mercantis com o propósito de fraudar a Fazenda Pública;

IV – fornecer ou emitir documentos graciosos ou alterar despesas, majorando-as, com o objetivo de obter dedução de tributos devidos à Fazenda Pública, sem prejuízo das sanções administrativas cabíveis.

V – Exigir, pagar ou receber, para si ou para o contribuinte beneficiário da paga, qualquer percentagem sôbre a parcela dedutível ou deduzida do imposto sobre a renda como incentivo fiscal. (Incluído pela Lei nº 5.569, de 1969)

Pena: Detenção, de seis meses a dois anos, e multa de duas a cinco vezes o valor do tributo.

E em uma empresa, todos responsáveis pelo ato da não declaração do imposto de renda ou fornecimento de informações falsas ou incompletas sofrerão a responsabilidade penal pelas infrações.

Em quais situações a restituição do imposto de renda não acontece?

Quando um pedido é feito, a Receita Federal fará uma análise criteriosa da empresa solicitante pelo PER/DCOMP, podendo decidir por liberar ou não a restituição.

Entretanto, existem duas situações em que essa liberação já é automaticamente negada:

- Quando a empresa possuir débitos em aberto tramitando em processos judiciais com a Receita;

- Quando a discussão no Poder Judiciário já foi para fase de execução dos créditos de títulos judiciais.

Outras formas de reaver valores para o caixa da empresa além da restituição do imposto de renda

Como vimos, a restituição pode trazer valores para o caixa das empresas que foram pagos a mais na contribuição tributária.

É possível também reaver dinheiro ou bens imobilizados que foram apresentados em um processo judicial que a empresa esteja sofrendo.

O Seguro Garantia Judicial é uma ferramenta financeira que pode ser endereçada em juízo para solicitação de substituição pelo montante já depositado, sendo uma forma de garantia de que a empresa cumprirá com um possível pagamento em execução.

Dessa forma, os valores retomam a empresa e podem ser usados em benefício de seu funcionamento.

Ficou interessado em saber mais? Peça mais informações a seu corretor!

Artigos relacionados

Seguro Garantia Judicial e sua importância para as empresas

PGFN publica regulamentação do uso de Seguro Garantia para débitos com a União

Como tirar SUSEP: entenda como se tornar corretor de seguros

Perguntas

frequentes

Perguntas frequentes

Diferente de um seguro tradicional, como de automóvel, o seguro garantia é um facilitador de negócios e se assemelha mais a uma fiança do que uma proteção.

Quando uma pessoa contrata um seguro de automóvel, ela paga o valor determinado pela seguradora para a proteção de seu veículo. Em um eventual sinistro (colisão, roubo, etc.), a seguradora é responsável pelos prejuízos comprovados ao veículo, em uma relação que envolve duas partes: seguradora e segurado.

O seguro garantia surgiu para ajudar instituições públicas e privadas que desejam segurança ao contratar outras empresas que irão construir, fabricar, fornecer ou prestar serviços. Além disso, o seguro garantia também é uma das opções de garantia aceita para qualificar empresas em processos licitatórios.

No caso do seguro garantia, uma empresa contrata a apólice de seguro quando dela é exigida uma garantia para firmar um contrato ou para que ela possa recorrer em uma ação na justiça, por exemplo. Por isso, o Seguro Garantia é diferente nos seguintes aspectos:

- Objetivo: garantir contrato, ação judicial e etc (e não para proteção patrimonial ou de vida, por exemplo)

- Constituição: é contratada por uma empresa para proteção de outra;

- Pagamento do prêmio: quem contrata o seguro e paga por ele o prêmio é a empresa obrigada a oferecer a garantia;

- Indenização: quem recebe a indenização é a empresa que exigiu a prestação da garantia ou o juízo, não quem contratou.

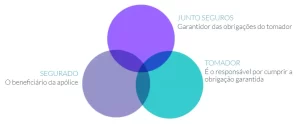

Dessa forma, no seguro garantia funciona em uma relação tríade:

Em poucas palavras, o seguro garantia é uma forma de garantir o cumprimento de obrigações estabelecidas entre duas partes.

Por exemplo, quando uma empresa contrata outra para a realização de um serviço, pode solicitar a apresentação de uma garantia sobre o cumprimento do contrato. Dessa forma, o seguro garantia é uma ferramenta que aumenta a confiança e viabiliza a realização de negócios.

Empresas de todos os tamanhos utilizam o seguro garantia para assinar contratos e também garantir processos judiciais. Nas ações judiciais, inclusive trabalhistas, o seguro garantia pode substituir o valor do depósito em juízo, viabilizando que a empresa que ofereceu a garantia recorra de uma decisão judicial sem imobilizar dinheiro de seu caixa.

O uso do seguro garantia é legalmente reconhecido e é regulamentado pela Superintendência de Seguros Privados, a SUSEP, por intermédio da Circular nº 477/2013.

Existem dezenas de aplicações para o seguro garantia, em empresas de todos os ramos e tamanhos. Vamos falar sobre os principais usos:

- Quando uma empresa deseja participar de uma licitação e o órgão público ou empresa exige uma garantia exclusiva para a entrada na concorrência, como forma de demonstrar sua qualificação econômico-financeira e, assim, garantir a manutenção da proposta apresentada;

- Quando uma empresa venceu uma licitação e precisa apresentar uma garantia para assinar e realizar o contrato, seja ele de construção, prestação de serviço ou fornecimento de bem ou material;

- Quando uma empresa irá assinar contrato com outra e, para conclusão do negócio, é exigida a apresentação de uma garantia;

- Quando uma empresa deseja recorrer de uma decisão judicial trabalhista na fase de recurso e precisa apresentar um depósito em juízo para dar sequência em sua defesa;

- Quando uma empresa foi condenada em ação judicial e, na fase de execução dodo processo, deseja recorrer do valor da decisão e precisa apresentar uma garantia;

- Quando uma empresa necessita de uma tutela provisória ou de urgência e o juízo exige garantia para que a tutela seja concedida;

- Quando uma empresa necessita garantir um adiantamento de pagamento para dar início a execução de um contrato.

O seguro garantia pode ser utilizado para viabilizar várias outras atividades em sua empresa. Caso tenha uma demanda faça uma cotação em digital.juntoseguros.com ou se seu cliente tiver uma demanda faça uma cotação em plataforma.juntoseguros.com

Antes de falar sobre quem deve fazer a contratação, é preciso entender alguns conceitos do seguro garantia.

Tradicionalmente, quem exige a garantia ao firmar um contrato é a empresa ou órgão público responsável pela licitação ou que contratou a obra, prestação de serviço ou fornecimento de material. Chamamos essa empresa ou órgão público de segurado, já que este receberá eventual indenização securitária.

Do outro lado, quem contrata e apresenta o seguro garantia é o que chamamos de tomador: empresa que foi contratada para realizar a obra, fornecimento de material ou prestação de serviço. O tomador também é a empresa que contrata o seguro garantia para garantir um recurso judicial ou para participar de uma licitação aberta pelo segurado.