Sinistro no Seguro Garantia: Entenda a Caracterização e Regulação

Na caracterização e regulação de sinistro no Seguro Garantia existem dúvidas frequentes sobre o acionamento das apólices e a regulação dos sinistros.

Nesta publicação, explicaremos quando e como um sinistro ocorre no Seguro Garantia.

Guia rápido:

- O que é a expectativa de sinistro?

- O que é um Sinistro e em qual momento ele ocorre no Seguro Garantia?

- Há diferenças de caracterização de sinistro no âmbito do Seguro Garantia?

- Como ocorre a regulação do sinistro no Seguro Garantia após a caracterizado e acionado?

- Como funciona a regularização de sinistro na Junto Seguros

- Principais vantagens de contratar Seguro Garantia

O que é a expectativa de sinistro?

A expectativa de sinistro é a ação ou ocorrência que demonstra a possibilidade de que um sinistro se concretize em conjunto com o início de averiguações sobre a questão do possível fato gerador que comprovará a inadimplência.

Ela é importante para analisar casos em que o sinistro pode ser advindo de um ato ou fato não totalmente claro no processo, no caso em que a insolvência é comprovada imediatamente a expectativa de sinistro não é necessária.

O que é um Sinistro e em qual momento ele ocorre no Seguro Garantia?

O Seguro Garantia tem seu sinistro com o inadimplemento das obrigações da empresa contratada (Tomador) cobertas pela apólice, diferentemente do que ocorre em outros ramos do seguro.

Logo, no momento em que tal descumprimento ocorre, o Segurado e beneficiário, informa a Seguradora. Aqui, temos a comunicação formal do sinistro.

Há diferenças de caracterização de sinistro no âmbito do seguro garantia?

O Seguro Garantia exige a existência prévia de uma relação jurídica, seja contratual, seja judicial. Em ambas, a caracterização do sinistro tem sua forma prevista de acordo com a relação jurídica anterior.

Portanto, é importante entender, primeiramente, qual é o escopo de proteção do Seguro Garantia, primeiramente, para então, compreendermos qual o momento e caracterização do sinistro (descumprimento), de fato.

Por sinal, a própria SUSEP, na sua Circular 477/2013, traz no seu art. 12 que:

“A seguradora deverá deixar claro nas Condições Contratuais, para cada modalidade, os procedimentos a serem adotados com a finalidade de comunicar e registrar a Expectativa de Sinistro e oficializar a Reclamação de Sinistro, além dos critérios a serem satisfeitos para a Caracterização do Sinistro.”

Mas então, como é a regulação do sinistro no seguro garantia, uma vez que está caracterizado e formalmente acionado?

Conforme a especifidade de cada modalidade, podemos traçar algumas premissas básicas na condução e regulação do sinistro pela Seguradora, após sua formalização.

Em linhas gerais, a regulação do sinistro inicia com a análise documental pela Seguradora, no qual será verificada e confirmada a ocorrência do fato que gerou o descumprimento do contrato. Aqui, temos a apuração dos prejuízos/multas que ensejarão o dever de indenizar da Seguradora.

A SUSEP, novamente, estabelece que a regulação de sinistro deverá ocorrer no prazo de 30 (trinta) dias da apresentação do último documento hábil a demonstrar a real extensão do dano/prejuízo do Segurado.

Há exceções como nas modalidades judiciais, em que, na prática, tal prazo é reduzido, conforme a determinação pelo juízo.

Como funciona a regulação de Sinistro na Junto Seguros

A Junto Seguros conta com uma equipe jurídica altamente preparada, formada por profissionais competentes e especializados em Seguro Garantia, pronta para lidar com todos os tipos de contratos e processos judiciais, de forma simples, clara e objetiva.

Quais as principais vantagens de contratar seguro garantia?

– Agilidade na contratação – Em uma plataforma rápida, digital e descomplicada, como da Junto Seguros, a contratação pode ser feita de maneira online.

– Baixo custo – É a opção de garantia que possui o melhor custo-benefício, especialmente quando comparada as outras formas de garantia.

– Fluxo de caixa livre – Diferentemente de uma Fiança Bancária não toma limite de crédito junto aos bancos e não vincula capital de giro.

– Efetividade e menor onerosidade nas garantias, inclusive judiciais – É a opção de garantia judicial que melhor representa o equilíbrio entre os princípios da efetividade e da menor onerosidade ao devedor, por ser uma opção de garantia prevista na legislação e que é amplamente aceita pelo Poder Judiciário. Ou seja, trata-se de uma solução inteligente.

A Junto Seguros é a primeira seguradora digital de Seguro Garantia, capaz de cotar qualquer modalidade em um ambiente virtual protegido, com envio de documentos online e emissão de apólice 100% online.

Seja um corretor parceiro!

Artigos relacionados

Como tirar SUSEP: entenda como se tornar corretor de seguros

Apólice de Seguro Garantia: Como consultar na SUSEP?

O que é a Penhora de Bens? Entenda como funciona em processo judicial

Perguntas

frequentes

Perguntas frequentes

Diferente de um seguro tradicional, como de automóvel, o seguro garantia é um facilitador de negócios e se assemelha mais a uma fiança do que uma proteção.

Quando uma pessoa contrata um seguro de automóvel, ela paga o valor determinado pela seguradora para a proteção de seu veículo. Em um eventual sinistro (colisão, roubo, etc.), a seguradora é responsável pelos prejuízos comprovados ao veículo, em uma relação que envolve duas partes: seguradora e segurado.

O seguro garantia surgiu para ajudar instituições públicas e privadas que desejam segurança ao contratar outras empresas que irão construir, fabricar, fornecer ou prestar serviços. Além disso, o seguro garantia também é uma das opções de garantia aceita para qualificar empresas em processos licitatórios.

No caso do seguro garantia, uma empresa contrata a apólice de seguro quando dela é exigida uma garantia para firmar um contrato ou para que ela possa recorrer em uma ação na justiça, por exemplo. Por isso, o Seguro Garantia é diferente nos seguintes aspectos:

- Objetivo: garantir contrato, ação judicial e etc (e não para proteção patrimonial ou de vida, por exemplo)

- Constituição: é contratada por uma empresa para proteção de outra;

- Pagamento do prêmio: quem contrata o seguro e paga por ele o prêmio é a empresa obrigada a oferecer a garantia;

- Indenização: quem recebe a indenização é a empresa que exigiu a prestação da garantia ou o juízo, não quem contratou.

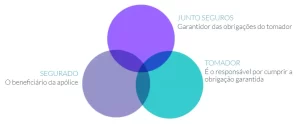

Dessa forma, no seguro garantia funciona em uma relação tríade:

Em poucas palavras, o seguro garantia é uma forma de garantir o cumprimento de obrigações estabelecidas entre duas partes.

Por exemplo, quando uma empresa contrata outra para a realização de um serviço, pode solicitar a apresentação de uma garantia sobre o cumprimento do contrato. Dessa forma, o seguro garantia é uma ferramenta que aumenta a confiança e viabiliza a realização de negócios.

Empresas de todos os tamanhos utilizam o seguro garantia para assinar contratos e também garantir processos judiciais. Nas ações judiciais, inclusive trabalhistas, o seguro garantia pode substituir o valor do depósito em juízo, viabilizando que a empresa que ofereceu a garantia recorra de uma decisão judicial sem imobilizar dinheiro de seu caixa.

O uso do seguro garantia é legalmente reconhecido e é regulamentado pela Superintendência de Seguros Privados, a SUSEP, por intermédio da Circular nº 477/2013.

Existem dezenas de aplicações para o seguro garantia, em empresas de todos os ramos e tamanhos. Vamos falar sobre os principais usos:

- Quando uma empresa deseja participar de uma licitação e o órgão público ou empresa exige uma garantia exclusiva para a entrada na concorrência, como forma de demonstrar sua qualificação econômico-financeira e, assim, garantir a manutenção da proposta apresentada;

- Quando uma empresa venceu uma licitação e precisa apresentar uma garantia para assinar e realizar o contrato, seja ele de construção, prestação de serviço ou fornecimento de bem ou material;

- Quando uma empresa irá assinar contrato com outra e, para conclusão do negócio, é exigida a apresentação de uma garantia;

- Quando uma empresa deseja recorrer de uma decisão judicial trabalhista na fase de recurso e precisa apresentar um depósito em juízo para dar sequência em sua defesa;

- Quando uma empresa foi condenada em ação judicial e, na fase de execução dodo processo, deseja recorrer do valor da decisão e precisa apresentar uma garantia;

- Quando uma empresa necessita de uma tutela provisória ou de urgência e o juízo exige garantia para que a tutela seja concedida;

- Quando uma empresa necessita garantir um adiantamento de pagamento para dar início a execução de um contrato.

O seguro garantia pode ser utilizado para viabilizar várias outras atividades em sua empresa. Caso tenha uma demanda faça uma cotação em digital.juntoseguros.com ou se seu cliente tiver uma demanda faça uma cotação em plataforma.juntoseguros.com

Antes de falar sobre quem deve fazer a contratação, é preciso entender alguns conceitos do seguro garantia.

Tradicionalmente, quem exige a garantia ao firmar um contrato é a empresa ou órgão público responsável pela licitação ou que contratou a obra, prestação de serviço ou fornecimento de material. Chamamos essa empresa ou órgão público de segurado, já que este receberá eventual indenização securitária.

Do outro lado, quem contrata e apresenta o seguro garantia é o que chamamos de tomador: empresa que foi contratada para realizar a obra, fornecimento de material ou prestação de serviço. O tomador também é a empresa que contrata o seguro garantia para garantir um recurso judicial ou para participar de uma licitação aberta pelo segurado.