Seguro Garantia x Seguro Auto: entenda as diferenças

Entenda as diferenças entre o Seguro Garantia e o Seguro Auto, para que servem e o que é considerado sinistro em cada um deles.

Quando falamos de Seguro Garantia, nos referimos a apólice de dá à empresa a segurança financeira que ela precisa para garantir seus contratos. E se você acredita ser difícil entender essa modalidade de seguro voltada para empresas, talvez possa ler esse artigo criado para explicar qual é a diferença do Seguro Garantia e um Seguro Auto. Acompanhe!

Diferenças entre Seguro Garantia x Seguro Auto

O que é

O Seguro Garantia tem a finalidade de garantir o cumprimento de uma obrigação prevista em um contrato firmado, seja ela de fornecer bens, prestar serviços, fabricar ou executar obras.

De acordo com a Lei 8.666/93, essa é uma opção de garantia que também pode ser exigida para comprovar a qualificação financeira de uma empresa que vai participar de uma licitação.

Já o Seguro Auto é utilizado contra possíveis danos ocorridos em veículo automotor, como roubo e furto, ou até mesmo em acidentes de trânsito.

Além disso, é possível a contratação de cobertura para danos pessoais em relação às vítimas envolvidas no sinistro. Sua cobertura, normalmente, abrange todo o Brasil.

Partes envolvidas

Seguro Garantia

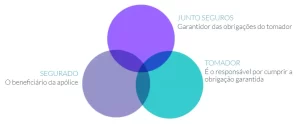

No Seguro Garantia há três partes envolvidas: segurado (contratante), tomador (contratado) e seguradora.

Segurado (contratante)

É o beneficiário da apólice. Pessoa física ou jurídica que contrata o fornecimento de bens, prestação de serviço ou execução de obra. Ele é aquele a quem serão entregues os bens ou serviços contratados, o credor de uma obrigação em discussão administrativa ou judicial, ou o dono da obra.

Tomador (contratado)

Pessoa jurídica contratada para prestar o fornecimento de bens, prestação de serviço ou execução de obra. Através de um contrato principal, o tomador assume a responsabilidade de fornecer bens, de construir ou prestar serviços, nos limites do contrato celebrado.

Logo, sendo o tomador o responsável pelas obrigações contratadas, igualmente é o maior interessado em cumprir o contrato e, em razão disso, que é de sua a incumbência a contratação e o pagamento do prêmio da apólice de seguro garantia que garantirá suas obrigações contratuais.

Seguradora

É, por exemplo, a Junto Seguros, seguradora que emite a apólice de seguro que garantirá que as obrigações do tomador sejam cumpridas ou as decorrentes de discussões judiciais e administrativas.

Seguro Auto

Já no Seguro Auto são duas partes envolvidas: seguradora e segurado.

Seguradora

Empresa constituída legalmente para assumir e gerenciar os riscos especificados na apólice para um seguro de um veículo automotor.

Segurado

Pessoa física ou jurídica que contrata o seguro de carro, paga o prêmio, assina a proposta de seguro, solicita modificações, cancelamento e renovação do contrato. Os interesses do segurado são garantidos durante a vigência do contrato e é ele que tem o direito à indenização.

O que é considerado sinistro no Seguro Garantia e no Seguro Auto

Seguro Garantia

O sinistro do Seguro Garantia ocorre quando as obrigações contratuais cobertas são descumpridas com a comunicação à seguradora dos problemas ocorridos. Nesse caso, os prejuízos do segurado são indenizados até o valor da garantia fixado na apólice.

Funciona da seguinte maneira: o segurado (por exemplo, a Administração Pública) verifica que o contratado não cumpriu com determinada obrigação assumida no contrato principal e o notifica o tomador (contratado), solicitando que a obrigação seja cumprida em determinado prazo ou, ainda, sobre eventual processo administrativo instaurado para apuração dos prejuízos.

Se o contratado continuar inadimplente após esse prazo, ou ao final do processo administrativo for confirmada a irregularidade com aplicação de sanções, o segurado poderá exigir que a seguradora tome as devidas providências para regularizar a obrigação contratual ou indenizá-lo pelos prejuízos sofridos.

Então, dois são os momentos quando do sinistro do seguro garantia: o segurado deve notificar a empresa contratada sobre as irregularidades e, igualmente, informar à seguradora. Nesse momento, o segurado encaminha à seguradora as cópias da notificação de outros documentos que contém os detalhes dos itens não cumpridos do contrato e incluir, se houver, a resposta da empresa contratada.

Por ser o beneficiário do seguro garantia, ao segurado resta a obrigação de comunicar o sinistro à seguradora.

Seguro Auto

O sinistro é quando ocorre um evento que está definido na apólice e tem cobertura no seguro contratado. Um exemplo é quando alguém bate o carro involuntariamente e possui cobertura para colisões. Ou quando seu carro é roubado ou furtado e isso também constava na apólice.

Entretanto, se o seu veículo for roubado e você não tiver contratado a cobertura para furto ou roubo, o evento ocorrido não será considerado um sinistro, pois os prejuízos não poderão ser cobertos pelo seguro.

Prêmio de Seguro

O prêmio do seguro é o valor que o contratante deve pagar à seguradora para garantir os benefícios previstos nela.

Perfil do segurado

Seguro Garantia: empresas do setor público e do setor privado ou pessoas físicas que desejam proteger seus negócios. Atende a diversos perfis, pois está disponível em várias modalidades.

Seguro Auto: diferente do Seguro Garantia, ele é construído a partir das respostas dadas pelo cliente no Questionário de Avaliação de Risco.

Com base nele, o preço do seguro do veículo é definido. No questionário, o proprietário do veículo presta informações como idade, estado civil, endereço e profissão, estado do carro, entre outras.

Os dois tipos de seguros atingem público diferentes, mas ambos têm em comum a finalidade de garantir possíveis imprevistos.

O uso do Seguro Garantia nas licitações

Entre as garantias disponíveis no mercado, como a fiança bancária e a caução em dinheiro, que podem ser apresentadas quando uma empresa decidir participar de um processo licitatório onde o edital exige a apresentação de uma garantia da proposta, o Seguro Garantia é a que oferece o melhor custo-benefício, menos riscos e custos para a empresa. O custo varia entre 1% e 4% sobre o valor garantido.

Outra vantagem do seguro é que sua cotação e contratação podem ser feitas online, com a emissão da apólice ocorrendo em poucas horas.

Além disso, não limita o acesso da empresa ao crédito e permite que os recursos da empresa fiquem livres para serem usados da maneira mais benéfica para o negócio.

A Junto Seguros é especialista no assunto há mais de 30 anos e já emitiu mais de 1.8 milhão de apólices. Para fazer uma cotação, basta informar alguns dados da empresa, de um jeito simples e fácil. Acesse e comprove!

Artigos relacionados

Seguro Garantia Judicial e sua importância para as empresas

PGFN publica regulamentação do uso de Seguro Garantia para débitos com a União

Como tirar SUSEP: entenda como se tornar corretor de seguros

Perguntas

frequentes

Perguntas frequentes

Diferente de um seguro tradicional, como de automóvel, o seguro garantia é um facilitador de negócios e se assemelha mais a uma fiança do que uma proteção.

Quando uma pessoa contrata um seguro de automóvel, ela paga o valor determinado pela seguradora para a proteção de seu veículo. Em um eventual sinistro (colisão, roubo, etc.), a seguradora é responsável pelos prejuízos comprovados ao veículo, em uma relação que envolve duas partes: seguradora e segurado.

O seguro garantia surgiu para ajudar instituições públicas e privadas que desejam segurança ao contratar outras empresas que irão construir, fabricar, fornecer ou prestar serviços. Além disso, o seguro garantia também é uma das opções de garantia aceita para qualificar empresas em processos licitatórios.

No caso do seguro garantia, uma empresa contrata a apólice de seguro quando dela é exigida uma garantia para firmar um contrato ou para que ela possa recorrer em uma ação na justiça, por exemplo. Por isso, o Seguro Garantia é diferente nos seguintes aspectos:

- Objetivo: garantir contrato, ação judicial e etc (e não para proteção patrimonial ou de vida, por exemplo)

- Constituição: é contratada por uma empresa para proteção de outra;

- Pagamento do prêmio: quem contrata o seguro e paga por ele o prêmio é a empresa obrigada a oferecer a garantia;

- Indenização: quem recebe a indenização é a empresa que exigiu a prestação da garantia ou o juízo, não quem contratou.

Dessa forma, no seguro garantia funciona em uma relação tríade:

Em poucas palavras, o seguro garantia é uma forma de garantir o cumprimento de obrigações estabelecidas entre duas partes.

Por exemplo, quando uma empresa contrata outra para a realização de um serviço, pode solicitar a apresentação de uma garantia sobre o cumprimento do contrato. Dessa forma, o seguro garantia é uma ferramenta que aumenta a confiança e viabiliza a realização de negócios.

Empresas de todos os tamanhos utilizam o seguro garantia para assinar contratos e também garantir processos judiciais. Nas ações judiciais, inclusive trabalhistas, o seguro garantia pode substituir o valor do depósito em juízo, viabilizando que a empresa que ofereceu a garantia recorra de uma decisão judicial sem imobilizar dinheiro de seu caixa.

O uso do seguro garantia é legalmente reconhecido e é regulamentado pela Superintendência de Seguros Privados, a SUSEP, por intermédio da Circular nº 477/2013.

Existem dezenas de aplicações para o seguro garantia, em empresas de todos os ramos e tamanhos. Vamos falar sobre os principais usos:

- Quando uma empresa deseja participar de uma licitação e o órgão público ou empresa exige uma garantia exclusiva para a entrada na concorrência, como forma de demonstrar sua qualificação econômico-financeira e, assim, garantir a manutenção da proposta apresentada;

- Quando uma empresa venceu uma licitação e precisa apresentar uma garantia para assinar e realizar o contrato, seja ele de construção, prestação de serviço ou fornecimento de bem ou material;

- Quando uma empresa irá assinar contrato com outra e, para conclusão do negócio, é exigida a apresentação de uma garantia;

- Quando uma empresa deseja recorrer de uma decisão judicial trabalhista na fase de recurso e precisa apresentar um depósito em juízo para dar sequência em sua defesa;

- Quando uma empresa foi condenada em ação judicial e, na fase de execução dodo processo, deseja recorrer do valor da decisão e precisa apresentar uma garantia;

- Quando uma empresa necessita de uma tutela provisória ou de urgência e o juízo exige garantia para que a tutela seja concedida;

- Quando uma empresa necessita garantir um adiantamento de pagamento para dar início a execução de um contrato.

O seguro garantia pode ser utilizado para viabilizar várias outras atividades em sua empresa. Caso tenha uma demanda faça uma cotação em digital.juntoseguros.com ou se seu cliente tiver uma demanda faça uma cotação em plataforma.juntoseguros.com

Antes de falar sobre quem deve fazer a contratação, é preciso entender alguns conceitos do seguro garantia.

Tradicionalmente, quem exige a garantia ao firmar um contrato é a empresa ou órgão público responsável pela licitação ou que contratou a obra, prestação de serviço ou fornecimento de material. Chamamos essa empresa ou órgão público de segurado, já que este receberá eventual indenização securitária.

Do outro lado, quem contrata e apresenta o seguro garantia é o que chamamos de tomador: empresa que foi contratada para realizar a obra, fornecimento de material ou prestação de serviço. O tomador também é a empresa que contrata o seguro garantia para garantir um recurso judicial ou para participar de uma licitação aberta pelo segurado.