Seguro Garantia ou Carta Fiança: entenda as diferenças e como escolher

A principal diferença entre o Seguro Garantia e a Carta Fiança está no comprometimento de crédito. No caso da Carta Fiança, parte do crédito fica atrelado à uma instituição bancária. Enquanto no Seguro Garantia não existe o comprometimento por se tratar de um seguro gerenciado por uma Seguradora.

Na hora de apresentar uma garantia contratual, seja para participar de uma licitação ou após vencê-la, podem surgir dúvidas em relação a melhor modalidade de garantia a ser utilizada nestes casos: Seguro Garantia ou Carta Fiança.

Neste artigo explicaremos o que é e como funciona cada um desses modelos de garantia e quais são as principais diferenças entre o Seguro Garantia e a Carta Fiança Bancária.

Guia rápido:

- O que é o Seguro Garantia?

- O que é a Carta Fiança Bancária?

- Principais diferenças entre Seguro Garantia e Carta Fiança

O que é o Seguro Garantia?

O Seguro Garantia é uma modalidade de garantia emitida por uma seguradora. Uma apólice de seguro visa assegurar o cumprimento da obrigação que uma empresa contratada venha a firmar com uma empresa pública ou privada que solicite a apresentação de uma garantia ao assinar um contrato.

Em caso de descumprimento contratual, a seguradora poderá dar continuidade às obrigações assumidas pela contratada ou indenizar a empresa pública ou privada contratante pelos prejuízos dele decorrentes.

O que é a Carta Fiança Bancária?

Já a Carta Fiança, ou Fiança Bancária, é um documento emitido por um banco ou instituição financeira. Da mesma forma, a carta fiança bancária funciona como garantia de cumprimento do contrato firmado entre a empresa e a Administração Pública, por exemplo.

O fiador, neste caso, será uma instituição bancária, que garantirá o pagamento em eventuais casos de inadimplência.

Em caso de execução, o banco cumpre o acordo firmado entre a empresa e o setor público.

Principais diferenças entre Seguro Garantia e Carta Fiança

As principais diferenças entre a Carta Fiança e o Seguro Garantia, apesar de terem o mesmo objetivo de assegurar o cumprimento de contratos, são:

- Prazo para obtenção do seguro garantia;

- Uso do limite de crédito;

- Prazo de vigência;

- Cobertura;

- Rapidez no acionamento.

Prazo para obtenção do seguro garantia

O Seguro Garantia é emitido em poucos dias, bastando enviar a documentação necessária. Essa rapidez beneficia as empresas que ficaram cientes de determinado processo licitatório a poucos dias da entrega da proposta.

Já a carta fiança geralmente é emitida por um banco ou instituições financeiras dentro uma e duas semanas.

Uso do limite de crédito

Ao contratar uma carta fiança, parte do limite de crédito da empresa junto a bancos fica comprometida, o que prejudica a contratação de empréstimos. Como o Seguro Garantia é contratado junto às seguradoras, o limite de crédito da empresa em instituição bancária não fica comprometido.

Prazo de vigência

O prazo de validade do Seguro Garantia, quando vinculado a contrato, é igual ao estabelecido neste e geralmente segue a duração do serviço.

Já no caso da carta fiança, geralmente o prazo é de um ano e não pode ser prorrogado. Se, por exemplo, o prazo de validade for maior que a duração do serviço, poderá ainda ocorrer desperdício de recursos.

Cobertura

As apólices de Seguro Garantia preveem sua cobertura básica instituída pelo regulador (SUSEP), admitindo coberturas adicionais.

A carta fiança não dá essa liberdade à empresa de incluir coberturas adicionais, pois suas cláusulas seguem um modelo padrão e não são negociáveis.

Rapidez no acionamento

O Seguro Garantia pode ser acionado de maneira fácil e rápida. A seguradora, em caso de caracterização do sinistro, ou seja, após a disponibilização dos documentos necessários, geralmente terá o prazo máximo de 30 (trinta) dias para iniciar o cumprimento da obrigação prevista na apólice.

O acionamento da carta fiança muitas vezes pode apresentar um processo burocrático, que tarda o procedimento de liberação. Para acionar um sinistro, é preciso ir ao banco e depois aguardar a cobrança por parte do credor para então a fiança ser liberada, o que pode causar interrupção do serviço.

Para conhecer mais vantagens do Seguro Garantia, leia nosso conteúdo “É vantajoso investir no Seguro Garantia? Quais são os seus benefícios?“. Tem interesse em saber mais sobre o assunto? Continue acompanhando o nosso blog e tenha acesso a mais conteúdos sobre as funcionalidades do Seguro Garantia.

Artigos relacionados

Seguro Garantia Judicial e sua importância para as empresas

PGFN publica regulamentação do uso de Seguro Garantia para débitos com a União

Como tirar SUSEP: entenda como se tornar corretor de seguros

Perguntas

frequentes

Perguntas frequentes

Diferente de um seguro tradicional, como de automóvel, o seguro garantia é um facilitador de negócios e se assemelha mais a uma fiança do que uma proteção.

Quando uma pessoa contrata um seguro de automóvel, ela paga o valor determinado pela seguradora para a proteção de seu veículo. Em um eventual sinistro (colisão, roubo, etc.), a seguradora é responsável pelos prejuízos comprovados ao veículo, em uma relação que envolve duas partes: seguradora e segurado.

O seguro garantia surgiu para ajudar instituições públicas e privadas que desejam segurança ao contratar outras empresas que irão construir, fabricar, fornecer ou prestar serviços. Além disso, o seguro garantia também é uma das opções de garantia aceita para qualificar empresas em processos licitatórios.

No caso do seguro garantia, uma empresa contrata a apólice de seguro quando dela é exigida uma garantia para firmar um contrato ou para que ela possa recorrer em uma ação na justiça, por exemplo. Por isso, o Seguro Garantia é diferente nos seguintes aspectos:

- Objetivo: garantir contrato, ação judicial e etc (e não para proteção patrimonial ou de vida, por exemplo)

- Constituição: é contratada por uma empresa para proteção de outra;

- Pagamento do prêmio: quem contrata o seguro e paga por ele o prêmio é a empresa obrigada a oferecer a garantia;

- Indenização: quem recebe a indenização é a empresa que exigiu a prestação da garantia ou o juízo, não quem contratou.

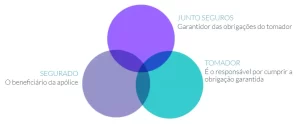

Dessa forma, no seguro garantia funciona em uma relação tríade:

Em poucas palavras, o seguro garantia é uma forma de garantir o cumprimento de obrigações estabelecidas entre duas partes.

Por exemplo, quando uma empresa contrata outra para a realização de um serviço, pode solicitar a apresentação de uma garantia sobre o cumprimento do contrato. Dessa forma, o seguro garantia é uma ferramenta que aumenta a confiança e viabiliza a realização de negócios.

Empresas de todos os tamanhos utilizam o seguro garantia para assinar contratos e também garantir processos judiciais. Nas ações judiciais, inclusive trabalhistas, o seguro garantia pode substituir o valor do depósito em juízo, viabilizando que a empresa que ofereceu a garantia recorra de uma decisão judicial sem imobilizar dinheiro de seu caixa.

O uso do seguro garantia é legalmente reconhecido e é regulamentado pela Superintendência de Seguros Privados, a SUSEP, por intermédio da Circular nº 477/2013.

Existem dezenas de aplicações para o seguro garantia, em empresas de todos os ramos e tamanhos. Vamos falar sobre os principais usos:

- Quando uma empresa deseja participar de uma licitação e o órgão público ou empresa exige uma garantia exclusiva para a entrada na concorrência, como forma de demonstrar sua qualificação econômico-financeira e, assim, garantir a manutenção da proposta apresentada;

- Quando uma empresa venceu uma licitação e precisa apresentar uma garantia para assinar e realizar o contrato, seja ele de construção, prestação de serviço ou fornecimento de bem ou material;

- Quando uma empresa irá assinar contrato com outra e, para conclusão do negócio, é exigida a apresentação de uma garantia;

- Quando uma empresa deseja recorrer de uma decisão judicial trabalhista na fase de recurso e precisa apresentar um depósito em juízo para dar sequência em sua defesa;

- Quando uma empresa foi condenada em ação judicial e, na fase de execução dodo processo, deseja recorrer do valor da decisão e precisa apresentar uma garantia;

- Quando uma empresa necessita de uma tutela provisória ou de urgência e o juízo exige garantia para que a tutela seja concedida;

- Quando uma empresa necessita garantir um adiantamento de pagamento para dar início a execução de um contrato.

O seguro garantia pode ser utilizado para viabilizar várias outras atividades em sua empresa. Caso tenha uma demanda faça uma cotação em digital.juntoseguros.com ou se seu cliente tiver uma demanda faça uma cotação em plataforma.juntoseguros.com

Antes de falar sobre quem deve fazer a contratação, é preciso entender alguns conceitos do seguro garantia.

Tradicionalmente, quem exige a garantia ao firmar um contrato é a empresa ou órgão público responsável pela licitação ou que contratou a obra, prestação de serviço ou fornecimento de material. Chamamos essa empresa ou órgão público de segurado, já que este receberá eventual indenização securitária.

Do outro lado, quem contrata e apresenta o seguro garantia é o que chamamos de tomador: empresa que foi contratada para realizar a obra, fornecimento de material ou prestação de serviço. O tomador também é a empresa que contrata o seguro garantia para garantir um recurso judicial ou para participar de uma licitação aberta pelo segurado.